中小银行互联网贷款业务发展迎来转折点。

21世纪经济报道记者了解到,在银保监会办公厅日前发布《关于进一步规范商业银行互联网贷款业务的通知》(下称《通知》)以来,相关机构正不断强化业务管理,积极落实《通知》的最新要求。不过,对于中小银行而言,这无疑将会对其业务产生深刻影响,同时也面临较大的难题,尤其是“独立风控主体责任”的规定。

21世纪经济报道记者在采访中了解到,当前部分中小银行互联网贷款业务的风控普遍存在着:没有独立风控体系、平台方完全掌控用户致使风控体系“有而无用”、有独立风控体系但不能较好的控制风险。

“自2019年监管部门征求意见以来,经过了2年时间,部分中小银行已经准备就绪,但也有小部分中小银行基本掉队,落后的银行不排除被合并的可能。”一位华北地区的城商行相关业务人士对21世纪经济报道记者表示。

业内人士表示,对于上述部分中小银行而言,需要调整联合贷款的风控模式或者借助大型银行成熟风控体系的输出,来增强自身经营能力、探索拓展其他业务等,进而缓解经营压力。

风险隐患突出

互联网贷款业务在过去几年中飞速发展,规模已经达到全球第一,丰富了金融业态和产品,也使得普惠金融的概念深入人心。但同时也不得不看到,部分中小银行借助其突破了“属地经营”的限制,也埋下了一定的风险隐患。

21世纪经济报道记者梳理了7家发展过互联网联合贷款业务的城商行、民营银行,其中有2家银行风险已暴露,仅1家银行称实现了可持续发展的业务路径,另外多家银行效果仍有待进一步观察。

以其中一家华南某城商行为例,其互联网联合贷款业务的初衷为弥补其个人贷款业务起步较晚的不足,从规模来看效果确实显著。不过,由于客户突破属地、风控体系完全依赖平台方,随着业务规模增长及客户群体下沉,很快其部分联合贷款业务风险开始暴露,2019年该行新增的5.06亿元不良贷款主要来自线上联合贷款业务。

“线上联合贷款相对收益率较高,在业务发展初期,很多中小银行都忽略了风险因素,导致风险有所暴露。随着互联网平台和中小银行对业务的不断完善,部分中小银行有了自主的风控体系,但也有部分中小银行因能力、业务成本等因素考虑仍然没有做到自主风控。”一位银行人士对21世纪经济报道记者介绍称。

不过,即使部分中小银行构建了自身的风控体系,但并不能完全实现较好的风险控制。以上述7家银行中的一家华北某银行为例,该行与互联网平台合作推出个人消费贷款和个人经营性贷款产品,并开发了相关的风控模型,但暴露的风险中,个人不良贷款主要来自于联合贷款。

另一家线上联合贷款增长较快的某城商行采取双向风控模式,业务使用大数据、评分模型等技术经由互联网平台与其分别独立审批,目前资产质量较高,但评级机构认为,“业务发展时间较短,还需持续关注。”

独立风控难题

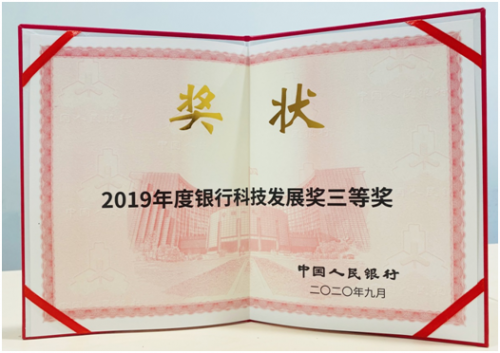

据上述联合贷款业务实现可持续发展路径的华北某城商行介绍,该行通过大数据挖掘分析、风险识别模型建设、预警监测,打造了适应业务特点的自主风控能力,对资产质量有实质性改善,该系统与行业领先的大数据风控公司合作开发而成。

不过,21世纪经济报道记者了解到,对于中小银行而言,类似于上述城商行,要实现完全自主风控并结果有效难度相对较大:一方面因为自身能力、成本等,另一方面也有个别互联网平台较为强势的原因。

据一位西部地区的地方银保监局局长介绍,该辖区内互联网贷款业务,银行依赖获客推荐方进行实质性风控,自身审批形式化容易导致银行成为产业链上单纯的资金牌照供应商,无法通过业务发展积累信贷数据资源、提升大数据风控能力,这在市场话语权较弱的中小银行上表现得尤为突出。“也个别项目银行自有的风控模型处于空跑状态,不实际发挥作用。”

“中小银行依赖科技企业的数据及风控模型,将联合信贷的部分风控环节进行外包,形成了对科技企业的风险暴露,多家银行的风险敞口向科技企业集聚。”中国银行研究院研究员李梦宇表示。

值得注意的是,“关键环节”除了《通知》中明示的贷前、贷中、贷后管理,还包括其他若干环节。“在征求意见时,《通知》中还加入了身份核实、合同签订等环节,但调研后每家银行的关键环节可能存在不同,在正式《通知》中就删除了,但这不意味着监管就存在盲区,具体的关键环节监管还会再认定。”一位监管部门人士表示。

综合多位业内人士观点认为,对于中小银行要做到独立自主风控,可行的方式包括:借助大型商业银行或风控公司能力的输出;放弃强势互联网平台转而与纯助贷机构合作等。

此外,对于《通知》中“严控跨地域经营”过渡期到今年年底的约束,上述华北地区的城商行相关业务人士对21世纪经济报道记者表示,“距离年底还有10个月时间,中小银行完成调整存在较大的挑战,在这个过程中要注意速度与风险的平衡,而风控能力的验证需要一年以上的时长,建议监管部门一季度一评估,对中小银行采取柔性安排。”

金融价值网

金融价值网