北京商报讯(记者 孟凡霞 吴限)距离8月31日“最后期限”越来越近,国有银行相继开启存量贷款利率定价基准批量转换工作。8月12日,北京商报记者注意到,工、建、农、中、邮储五家国有银行均在当日同时发布公告称,将于8月25日起对符合条件且尚未办理定价基准转换的个人住房贷款,按照相关规则统一调整为贷款市场报价利率(LPR)定价方式。交通银行7月下旬也曾发布公告称,于8月21日进行批量转换为LPR定价方式。

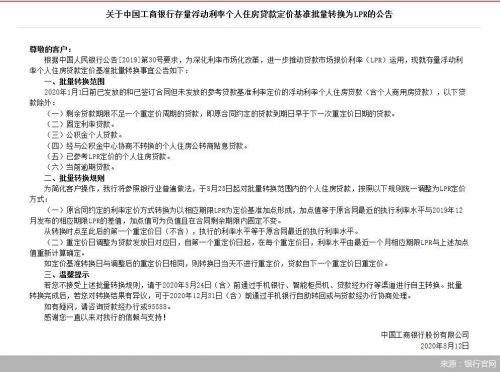

从公告内容来看,此次批量转换范围包括2020年1月1日前已发放的和已签订合同但未发放的参考贷款基准利率定价的浮动利率个人住房贷款(含个人商用房贷款,不包括公积金个人住房贷款、公积金贴息贷款)。工商银行还明确表示,当前逾期贷款不在此次转换范围内。

六家国有银行对于批量转换规则的表述不完全相同,但均包括:原合同约定的利率定价方式转换为以相应期限LPR为定价基准加点形成,从转换时点至此后的第一个重定价日(不含),执行的利率水平等于原合同最近的执行利率水平。以2019年12月发布的相应期限LPR计算加点数值,加点数值可为负值且在合同剩余期限内固定不变。在每个重定价日,利率水平由最近一个月相应期限LPR与上述加点值重新计算确定。

关于重定价周期和重定价日的调整,各家银行略有不同。例如,工商银行表示,重定价日调整为贷款发放日对应日,如定价基准转换日与调整后的重定价日相同,则转换日当天不进行重定价,贷款自下一个重定价日重定价。中国银行表示,重定价周期统一转换为12个月,重定价日与原合同保持不变。农业银行指出,重定价周期和重定价日均保持原合同约定不变。对于重定价周期短于1年的贷款,重定价周期调整为1年。

对于此次批量转换,多家银行在公告中表示,是为简化客户操作,参照银行业普遍做法开展的。公告还明确表示,批量转换完成后,若对转换结果有异议,可于2020年12月31日(含)前通过网上银行、手机银行自助转回或与贷款经办行协商处理。需要注意的是,撤销操作有次数限制,农业银行明确表示,撤销操作仅能办理一次。

2019年12月,央行发布公告称,自2020年3月1日起,金融机构应与存量浮动利率贷款客户就定价基准转换条款进行协商,将原合同约定的利率定价方式转换为以LPR为定价基准加点形成,原则上应于2020年8月31日前完成转换工作。彼时,央行有关负责人表示,存量浮动利率贷款仍基于贷款基准利率定价,不能及时反映市场利率变化,不利于保护借贷双方的权益。

监管要求之下,商业银行积极执行。从今年2月以来,多家银行发布公告称,按照央行要求从3月1日起,开展存量贷款定价基准转换工作。不过,转换进展较为缓慢。央行近日发布的《2020年第二季度中国货币政策执行报告》指出,截至6月末,存量贷款定价基准转换进度已达55%。其中,存量企业贷款转换进度为76%。按照央行的要求,存量贷款利率转换原则上应于8月31日前完成,目前只剩下不足20天时间。

此外,北京商报记者注意到,多家银行均通过发布公告、微信、短信等方式开展客户通知工作,不少银行还开启了线上转换渠道,不过主动去银行“转换”的客户仍是少数。光大银行金融市场部分析师周茂华表示,多家银行之所以采用批量转换,主要还是考虑到房贷客户众多、分散,批量转换方式节约资源、提升办理效率;但为避免不必要的纠纷,还是需要通过各种途径,确保客户知悉。

对于选择哪种方式,中国民生银行首席研究员温彬指出,不管是固定利率还是LPR,都存在着利率风险。如果借款的期限比较短,以前的房贷利率又较高的话,可以选择LPR,这样房贷利率月供就会有减少,即便未来LPR上升,也可以提前还款。对于期限较长、以前贷款利率本身很低的,可以选择固定的房贷利率,这样月供成本锁定,可以更好地安排个人的家庭收支情况。

金融价值网

金融价值网