春节后,A股市场震荡加剧,前期抱团股大跌,在投资者对市场越发担忧之时,多家基金公司开启自购模式,彰显自己对市场的信心。

3月8日,永赢基金发布公告称,自购旗下新发基金永赢惠添益5000万元。此外永赢方面向记者表示,该产品基金经理李永兴还自购了100万。

除了李永兴,近日华夏先锋科技拟任基金经理周克平也出资50万元自购。此外,记者从多家基金公司了解到,还有多位明星基金经理进行了100万-600万不等的自购。

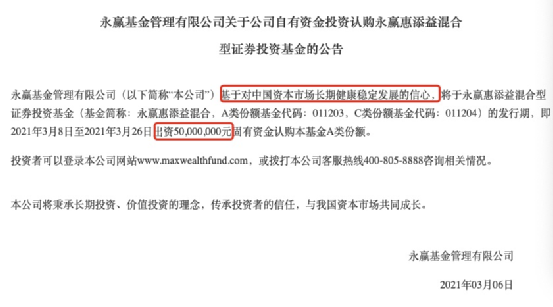

永赢基金自购5000万元,基金经理自购100万

3月8日,永赢基金发布公告称,“永赢基金管理有限公司基于对中国资本市场长期健康稳定发展的信心,将于永赢惠添益混合型证券投资基金(基金简称:永赢惠添益混合,A类:011203,C类:011204)的发行期,即2021年3月8日至2021年3月26日出资50,000,000元固有资金认购本基金A类份额。”

值得一提的是,本次永赢基金自购5000万,系其近年来自有资金最大金额跟投。

春节后“抱团股”大跌,投资者担忧情绪加重,不少基金产品遭遇大额赎回。永赢基金方面表示,“之所以选择在这一时点自购,是因为公司对资本市场的中长期投资机会坚定看好,尽管资金面、流动性方面会有变化,但是目前并未达到发生重大变化的临界点。2021年,即便是估值抬升放缓速度,还可以去挣上市公司盈利增长的钱,这是价值投资很好的窗口时点。”

上海一位中型基金公司市场部总监表示,对于发起式基金而言,1000万公司自购是常规动作。但对于非发起式基金来说,5000万自购除了有为基金发行造势的作用,基金公司对后市看好的意味也多了很多。

而此次选择自购旗下新发基金永赢惠添益这一产品,永赢方面表示,主要因为公司对李永兴的投资能力充满信心。公开资料显示,本次新发的永赢惠添益是李永兴2021年的首只偏股混合基金,上一只同策路产品永赢惠添利发行时(2018年5月底),市场位于3100点附近,随后市场最低探至2464点,但永赢惠添利截至2021年2月28日依旧有130.43%的总回报,并在近期波动较大的市场中体现出较好的抗跌性。

值得一提的是,该产品基金经理李永兴还自购了100万,以彰显其对市场信心。永赢基金副总经理、权益投资总监李永兴拥有14年证券从业经验,管理基金6年。北京大学理学学士、金融学硕士,曾任交银施罗德基金管理有限公司研究员、基金经理;九泰基金管理有限公司投资总监;永赢基金管理有限公司总经理助理。现任永赢基金管理有限公司副总经理、权益投资总监。李永兴作为行业少有的自上而下投资老将,整体风格均衡稳健,成长和价值并重;他对擅长宏观趋势判断,立足宏观大环境进行左侧布局,捕捉行业轮动机会。

彰显市场信心,两周内基金公司自购近2亿

数据显示,春节后,即在2月18日截至3月8日,除了永赢基金,富国、汇添富、天弘、华夏等10家基金公司开启自购模式。短短两周内,基金公司累计自购总额近2亿。

当然,基金公司对自购产品的筛选也有一套标准。上海一中型基金公司权益投资主题组投资总监表示,首先,要回撤小。自有资金投资的目标是稳健增值,通常大家都有“尽量不亏钱”的潜在诉求。其次,非定制。一般都选择公司主动管理的产品。其三,规模合适。根据资金量大小,需要选择有一定规模的产品,一方面满足持有人占比规定,另一方面避免申赎对基金运作的影响。最后,是附加值。如果能起到一定营销作用,例如新发时自购,股市波动时买入,或者能有助于小微基金改造和持续营销,则这项投资会更有意义。

不仅基金公司,基金经理也积极参与自购。除了永赢基金李永兴,今年3月,华夏基金基金经理周克平也出资50万元认购自己的基金产品。此外,记者从多家基金公司了解到,还有多位明星基金经理进行了100万-600万不等的自购。

多位基金经理向记者表示,基金公司自购行为不仅是一种对投资者负责的态度,前瞻布局,用实际行动与投资者共享成长、共担风险,同时也体现出基金公司和基金经理对后市的信心。

市场不会立即进入熊市,短期调整或是投资播种期

永赢基金副总经理、权益投资总监李永兴认为,春节后市场出现了较大幅度的下跌,但市场关注的风险基本上来自两方面:一是货币政策收紧的风险,二是“基金抱团”的风险。他提到,虽然货币政策收紧的风险以及利率上升导致“高估值行业”估值回落的风险仍然不能完全消除,但只要货币政策尚未出现实质性的大幅收紧,市场就不会立即进入熊市,因为在货币政策尚未出现大幅收紧的情况下,资金即使流出股票市场也找不到太多高收益的资产,而当前股票市场仍然还存在一些估值不高但盈利较为确定的投资标的可以提供相对较好的收益。或者从另外一个角度考虑,当前估值可能存在下降的风险,但企业盈利暂时还不存在大幅下滑的风险。这种情况下,如果仍有大规模增量资金持续入市,那么股票市场大概率仍将维持牛市;如果资金不在持续入市同时利率的上升对股票市场估值的天花板形成压制,那也是进入估值向下盈利向上的价值投资区间;除非出现货币政策的大幅收紧导致盈利也出现大幅下滑的风险,这种情况下才会导致投资区间进入熊市。

李永兴强调,从结构上而言,盈利增长仍是当前较为确定的机会,当前较好的投资方向是估值不高且盈利增长较好的公司;估值较高但盈利增长能够消化估值的公司,跌下来也会具备投资机会;估值高且盈利增长不高的公司可能会面临通过股价下跌完成估值回落的风险;估值较低但盈利不佳的公司可能风险和投资机会都不大。

华夏基金基金经理周克平认为,短期调整或是投资播种期。他提到,市场波动变化是正常现象,股票一定是有涨有跌的,不可能只涨不跌,但是要对幅度有一个界定,只要没有出现大规模、系统性的问题,都不用过度悲观。其实回过头来看,这种正常下跌往往是布局时机。一个大的迭代周期确实会在短期造成一定的泡沫,这种泡沫慢慢可能会经过一年、几年来消化,自己就要在这里寻找到那些能够历经时间检验,真正受益的公司。所以经过一轮调整以后,自己反而更加有耐心地寻找未来三五年的机会。一轮周期的尾声结束之后,基本上就是下一轮周期来的时候,未来半年甚至一年可能就是老周期尾声、新周期起点的阶段。投资一场耕种之旅,春天播种、夏天耕耘然后迎来最终的收获。

海富通基金量化投资部基金经理江勇认为,回顾春节以来,市场的走势其实是对前期风格极致化的一种纠偏。但当下市场的表现并不是熊市的确认,而是风格的切换,为应对市场的变化,会更加注重盈利与估值。对于之后的投资策略,江勇表示会更加重视分子端的因素,重点关注一些盈利与估值相对匹配的资产。因为经济复苏相对确定,所以会有利于偏顺周期的行业。很多顺周期的股票是符合我们寻找的特征的。当然,对于之前估值过高的一些股票,经历过最近的调整,如果公司可以穿越周期,待估值回落到一定程度,也是值得考虑的资产。

金融价值网

金融价值网