Zensar Technologies 18财年第四季度收益的环比增长主要得益于零售和金融行业,尽管总体势头落后于Cyient和Mindtree。

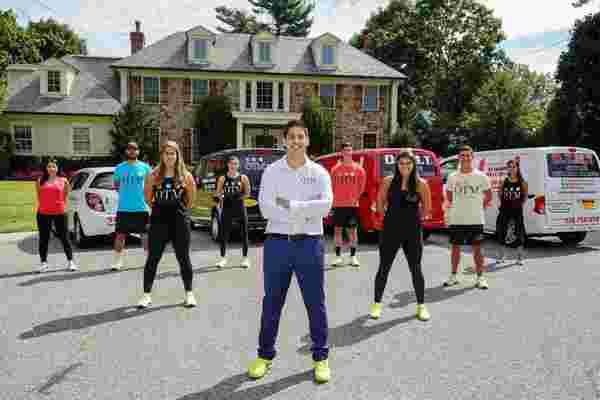

零售和金融引导第四季度有机增长资源:公司

在其应用程序管理服务分部同比增长15%的情况下,按固定汇率计算,合并销售额同比增长11%。就区域风险而言,欧洲和非洲的两位数恒定货币增长是主要贡献者。本季度零售业(29%)和金融服务业(19%)的增长能够抵消制造业(49%)和新兴市场(2%)的疲软。

关美元收入的环比改善(季度环比)为3.2%(按固定汇率计算为百分比),明显低于Cyient(8.3%)和Mindtree(5.5%)等其他中级公司。

相关新闻OYO在2019年增加了4,000多个公司帐户是银行出售了价值5.7千万卢比的Reliance Power冠状病毒股票:响应机制缺乏透明度的主要绊脚石EBITDA利润率同比增长,这是由于其他费用减少和利用率提高(分别为84%和79%)。但是,由于转包成本增加,EBITDA利润环比下降了147个基点,抵消了应用管理服务部门较高的利润贡献。净利润因税收降低而提高。

数字化贡献的增长和战略性的自然扩张是积极的在2018财年第四季度,数字服务贡献了40.6%的收入,逐年高于39%,但落后于Mindtree。2018财年,数字服务占收入的38.2%。

该公司最近对保险技术公司Cynosure(3,300万美元)的收购不仅增加了其数字产品,而且还增强了其财务垂直度(目前占收入的19.5%)。Cynosure在财产和意外伤害保险领域开展业务。

该公司先前对Keystone和FoolProof的收购也增强了数字功能,并增加了Zensar在电子商务价值链中的地位。

利润率低,请参见扩展范围RPG Enterprise公司的利润率轨迹已大大低于同行(约300 bps)。展望未来,业务组合将发生变化,应用程序管理服务的贡献将提高,异地与现场之间的组合将更好(目前:37-63%)可以帮助提高利润率。

基础架构管理服务仍然令人担忧该公司的基础设施管理服务(IMS)部门(占收入的14%)主要是维护服务,仍然落后。销售额同比下降了16%。尽管重组正在进行中,但这种转变可能会带来实质性的利润增长。

尽管公司似乎有望获得更高的数字收入份额,但劣质的利润率和垂直制造业的疲软增长仍然是主要的阻力。同样,与中型同业相比,昂贵的估值会吸引投资案例的光辉,因为很多因素都取决于未来几年的最佳业绩。在过去的基础上,该股的交易价格为18财年22.8倍。

关注@anubhavsays

欲了解更多研究文章,请访问我们的理财研究页面 金融价值网

金融价值网