“连飞机票都不够。”2月24日,一位投行人士对中金公司以1万元中标嘉兴银行永续债项目笑称。

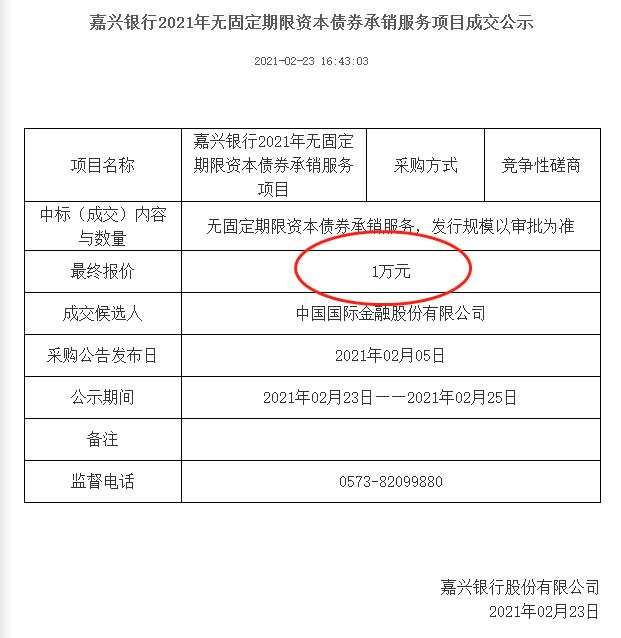

昨日,嘉兴银行公示该行2021年无固定期限资本债券(简称“永续债”)承销服务项目,中金公司作为承销商,以1万元最终报价成为成交候选人。同时,东方金诚评级服务最终报价25万元。

嘉兴银行永续债发行规模仍不清楚,同省的绍兴银行于今年1月末获批发行15亿元减记型永续债。不过,1万元的债券承销费用报价,仍然“震惊”业内。

在一些业内人士眼里,1万元承销费用究竟是“过低”还是“公平”。赞同者认为,银行资本债券发行费用本身就低,承销券商也不靠承销费用赚钱,目的是做大债券承销规模。反对者认为,靠极低承销费用抢占市场,提升占有率,意义并不大。

嘉兴银行成立于1997年12月,以嘉兴市原3家城市信用合作社和6家农村信用合作社为基础设立,2009年12月由原嘉兴市商业银行正式更名为嘉兴银行。截至2019年末,嘉兴银行注册资本14.21亿元,下辖分支机构71家,总资产813.12亿元,各项存贷款余额分别为552.16亿元和423.45亿元。

去年11月,江西银行2020年无固定期限资本债券发行工作主承销商采购项目竞争性谈判采购成交公告显示,海通证券、国开证券、平安证券、中信建投证券中标。采购代理机构的代理费总金额1.5万元,由4家成交供应商均摊。

一般而言,优质的企业发债承销费用多为0.1%-0.3%,但承销费用早已开打“价格战”,并被监管机构调查。

今年1月14日,证券业协会发布消息称,已会同证监会债券部、机构部对此前参与中国铁路投资公司债券项目、中核资本控股公司债券项目招标发行的12家涉嫌低价竞争的证券公司进行了现场约谈。上述两家央企的债券承销招标中,多家券商打起价格战,中国铁路投资公司100亿元公司债项目中,信达证券、中信建投、华泰证券三家报价0.01%,中核资本计划发行40亿元公司债报价最低0.007%。

2020年6月,中核租赁公布债券承销项目中标候选结果,国泰君安和中信证券分别以总费率0.015%和年化0.01%的承销费率进入了中标候选名单。2020年7月,中证协在官网公告,对参与中核融资租赁公司债券发行招标的8家券商启动自律调查。中证协表示,国泰君安、海通证券、中金公司、平安证券、申万宏源承销保荐公司、天风证券、中信证券、中信建投,在中核租赁债券发行招标过程中,存在承销费报价偏低的情况,引发市场质疑。

去年4月,海南省发展控股有限公司公开选聘发行中期票据主承销商,最终中信证券和兴业银行中标,但承销费率仅0.03‰,即十万分之三。去年5月,中国银行间市场交易商协会对兴业银行、中信证券两家非金融企业债务融资工具主承销商予以警告,并责令两家机构限期整改。经查,两家机构在部分非金融企业债务融资工具项目招标过程中,中标承销费率远低于市场正常水平,预计承销费收入明显低于两家机构核算的业务开展平均成本。

交易商协会称,债券市场主承销商的职责非常关键。主承销商为争取市场份额,重视短期利益,在债务融资工具发行承揽中不当低价竞争,影响执业质量,致使本来高执业门槛、高技术含量、高标准规范的债券承销业务低端化、廉价化、形式化,最终不仅会牺牲发行人、投资者的利益,还将损害市场稳健运行的根基。

金融价值网

金融价值网