近日,阿里拍卖平台显示两则锦州银行(0416.HK)股权待拍卖信息。

据了解,此次拍卖将于2月5日开始,标的物持有方分别为锦程国际物流集团股份有限公司(下称“锦程物流”)和大连长兴岛绿城发展有限公司(下称“长兴岛绿城”),二者均由锦联控股集团有限公司(下称“锦联控股集团”)控股。

在此之前,锦州银行经历了年报难产、审计机构替换等多重风波,对其带来不小打击。去年9月,锦州银行完成内资股增发120.9亿元补充核心一级资本。而根据去年中报披露,锦州银行三项资本充足率指标均低于监管标准,此番定向增发能否改变其资本金缺乏的窘境仍值得观望。

9600万股折价待拍卖

近日,据阿里司法拍卖平台显示,锦州银行9600万股股权拍卖在即。标的物评估报告显示,锦州银行9600万股股权评估价合计约5.29亿元,折合每股5.51元。

不过,此次拍卖价格仅约为评估价的七成。其中,锦程物流持有的锦州银行9000万股股权将以3.47亿元的底价起拍,而长兴岛绿城持有的锦州银行600万股起拍价为0.23亿元。穿透股权显示,锦程物流与长兴岛绿城均由锦联控股集团持有。

值得一提的是,锦程物流曾多次被列为失信被执行人。根据中国执行信息公开网查询显示,锦程物流分别在去年9月、10月共有4次成为被执行人;今年1月4日,锦程物流再次因借款合同纠纷被大连市中级人民法院列为被执行人。截至目前,锦程物流被执行总金额超过12亿元。

而这也不是锦州银行第一次面临股权被拍卖。日前,锦程物流就已拍卖过其持有的锦州银行超6000万股股份,但却难寻买家。

京东司法拍卖平台显示,锦程物流持有的锦州银行6350.7万股股份以1.85亿元的底价起拍,折合每股2.913元。截至2020年12月29日,上述股权最终流拍。

《投资者网》就股东股权拍卖影响向锦州银行求证,对方表示:“我行股东有权根据法律法规、我行公司章程等相关规定依法出让我行股份,我行对股东拟出让股份的价格、程序及其结果无其他评论。”

前十大股东大量股权质押

股权拍卖的同时,锦州银行的大量股权质押现象也颇为引人关注。

去年中报显示,锦州银行前十大股东中存在股权质押且质押比例偏高问题,部分质押比例甚至为100%。具体来看,锦州银行前十大股东合计质押50750万股股权,其中第四大股东银川宝塔精细化工有限公司、第九大股东江山永泰投资控股有限公司各质押其持有的25000万股和10750万股股权,占其持股数的100%。

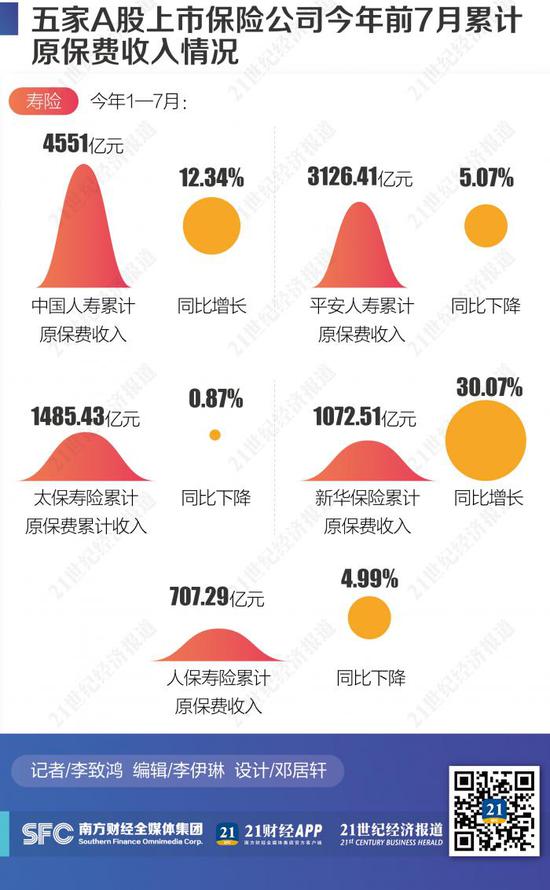

2020年6月末锦州银行前十大股东质押情况

资料来源:2020年中报

光大银行金融市场部分析师周茂华对《投资者网》表示:“中小银行股东股权质押,也就是这些银行股东利用手中持有的股权质押进行再融资。股权质押比例过高或不规范也容易滋生风险,例如:股东利用股权质押融资私用,容易出现道德风险。也可能对银行的经营稳健性造成影响。”

值得一提的是,2020年9月锦州银行完成内资股增发工作,锦州银行52.7亿股内资股及9.3亿股内资股已分别发行给成方汇达及辽宁金控。

增资完成后该行股权结构也随之发生变化。成方汇达及辽宁金控将占该行经扩大已发行股本总额约37.69%和6.65%,原第一大股东工银金融资产投资有限公司(下称“工银投资”)在该行的股权占比从10.82%摊薄至6.02%,因低于10%而不再作为主要股东。

锦州银行增资后股权架构变动情况

资料来源:锦州银行公告

“一般来说,银行就是缺钱了才通过定增进行融资,这在一定程度上也能缓解股东质押等问题。”周茂华表示,定增是近年来上市银行再融资使用较多的一种方式,可以直接补充银行核心一级资本。

自2018年以来,锦州银行资本承压较为严重。2020年中报披露,该行核心一级资本充足率、一级资本充足率、资本充足率分别为5.5%、6.94%、9.06%,均低于监管要求。

上述定向增发募集资金净额(于扣除相关费用后)约为120.9亿元,将全部用于补充该行的核心一级资本。据《证券市场红周刊》简单测算的结果显示,增发完成后,锦州银行的资本水平将获得补充,但核心一级资本充足率仅提高至7.25%,略低于监管要求的最低核心一级资本充足率标准7.5%。

《投资者网》就该行目前资本充足状况以及是否面临核心资本补充压力等问题向锦州银行求证,对方未明确回复,仅表示以公开披露信息为准。

不良率超上市银行平均水平

除了多项资本充足指标不达标之外,锦州银行还面临资产质量不敌上市银行平均水平的窘境。

据了解,锦州银行于2015年12月在香港联交所主板挂牌上市。2017年以前,该行不良贷款率基本维持在1%左右。经历2018年年报“难产”、审计机构安永“出走”后,锦州银行隐藏的不良资产问题逐渐浮出水面。

直到2019年9月,锦州银行2018年年报才姗姗来迟,而审计机构则变更为国富浩华(香港)会计师事务所。当年年报显示,锦州银行资产质量急转直下,不良贷款率陡增,由上年的1.04%增加到了4.99%。截至2019年末,该行不良贷款率增至7.7%,创历史新高。

不良资产问题爆发后,锦州银行加大对不良资产的处置力度,与此同时,工商银行全资子公司工银投资等3家战略投资者的入股也帮助锦州银行进一步恢复元气。

2020年上半年,锦州银行不良率大幅下降至1.94%,与我国商业银行平均不良率持平。不过,数据显示,同期52家上市银行平均不良率约为1.58%。可见,尽管不良率有所下降,但作为一家上市银行而言,锦州银行资产质量与其他上市银行相比仍算不上优秀。未来锦州银行资产质量压力能否缓解仍有待观察。

金融价值网

金融价值网